Tỷ lệ bao phủ nợ xấu cao là ưu thế

Năm 2022, lợi nhuận ngành ngân hàng phần lớn sẽ phục thuộc vào khả năng thu hồi lại những khoản nợ vay tái cơ cấu. Tỷ lệ NPL công bố có thể sẽ tăng lên trong nửa cuối năm 2022, sau khi Thông tư 14/2021 hết hạn vào ngày 30/6.

CTCK Yuanta Việt Nam (YSVN) có báo cáo về ngành ngân hàng dự báo tỷ lệ biên lãi thuần (NIM) của toàn ngành sẽ đi ngang trong thời gian tới. Do đó, các ngân hàng với tỷ lệ tiền gửi không kỳ hạn CASA cao sẽ có khả năng tăng NIM hiệu quả hơn so với các ngân hàng có tỷ lệ CASA thấp.

Theo công ty chứng khoán, Ngân hàng Nhà nước (NHNN) sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng ít nhất là đến giữa năm nay nhằm hỗ trợ cho nền kinh tế bị tác động bởi đại dịch. Tuy nhiên, nhóm nghiên cứu không cho rằng NHNN sẽ giảm mạnh lãi suất như họ đã làm vào năm 2021. Lãi suất liên ngân hàng đã tăng lên đáng kể trong vòng 2 tháng qua do tác động mùa vụ. Tuy nhiên, lãi suất liên ngân hàng có thể giảm trong thời gian tới nhờ vào chính sách tiền tệ nới lỏng của NHNN.

Năm 2022, công ty chứng khoán kỳ vọng chi phí huy động vốn sẽ đi ngang hoặc chỉ tăng nhẹ. Lãi suất cho vay vẫn có thể sẽ duy trì tiệm cận với mức hiện tại hoặc chỉ tăng nhẹ do các ngân hàng thực hiện theo chính sách của NHNN để hỗ trợ người đi vay ít nhất là hết nửa đầu năm.

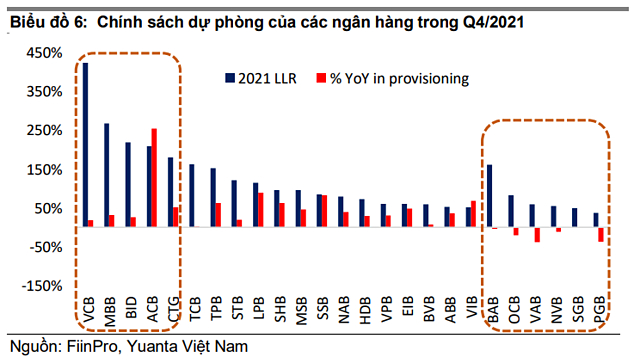

Hầu hết các ngân hàng đều tăng khả năng bao phủ nợ xấu (LLR) bằng cách tăng dự phòng trong năm 2021. Theo YSVN, đây là một chiến lược thận trọng khi xét đến tác động của đại dịch đối với chất lượng tài sản.

Một vài ngân hàng có tỷ lệ LLR cao vẫn tiếp tục gia tăng dự phòng so với cùng kỳ năm 2021 nhằm tạo bước đệm vững chắc hơn. Ngược lại, một vài ngân hàng có tỷ lệ LLR thấp đã giảm dự phòng trong 2021. Nhìn chung, tỷ lệ LLR của toàn ngành vẫn tương đối cao khi đạt 146%, tăng so với năm trước, điều này có thể làm giảm thiểu rủi ro hệ thống có liên quan đến chất lượng tài sản của toàn ngành.

Tỷ lệ LLR của Vietcombank là 424% cao nhất ngành, MBB và ACB cũng đang áp dụng chiến lược thận trọng với tỷ lệ LLR cao

Các ngân hàng có tỷ lệ LLR cao sẽ là những ngân hàng có nền tảng vững chắc hơn nhằm hạn chế sự suy giảm trong chất lượng tài sản do đại dịch. Tỷ lệ LLR của Vietcombank là 424% (cao nhất ngành) cho phép ngân hàng linh hoạt hơn trong việc giảm dự phòng và thúc đẩy lợi nhuận năm 2022 mà không làm giảm chất lượng tài sản của ngân hàng. MBB và ACB cũng đang áp dụng chiến lược thận trọng với tỷ lệ LLR cao.

Năm 2022, lợi nhuận ngành ngân hàng phần lớn sẽ phục thuộc vào khả năng thu hồi lại những khoản nợ vay tái cơ cấu. Tỷ lệ NPL công bố có thể sẽ tăng lên trong nửa cuối năm 2022, sau khi Thông tư 14/2021 hết hạn vào ngày 30/6.

Nếu những khoản nợ này trở thành nợ xấu, các ngân hàng, đặc biệt là các ngân hàng có tỷ lệ LLR thấp, sẽ phải tăng thêm dự phòng, điều này sẽ làm giảm lợi nhuận.