Trái phiếu doanh nghiệp và "chốt kiểm soát" cuối năm 2021

Tăng cường siết chặt hoạt động phát hành trái phiếu doanh nghiệp trước mắt sẽ khiến thị trường này chững lại, nhưng đó là "chốt kiểm soát" cuối trong năm 2021 để bảo vệ hệ thống tài chính.

Không phải ngẫu nhiên Bộ Tài chính kiểm soát mạnh tay hoạt động phát hành TPDN

Khi Bộ Tài chính công bố sẽ thanh tra hoạt động phát hành trái phiếu, cùng với thông tin vỡ bom nợ xấu xuyên quốc gia Evergrande được phát đi, chắc chắn nhiều nhà đầu tư và doanh nghiệp giật mình.Tại sao? Nhìn lại chặng đường phát triển thị trường trái phiếu doanh nghiệp 2 – 3 năm vừa qua, về cơ bản còn khá sơ khai; độ an toàn của các trái phiếu khó được xác định do thiếu tổ chức xếp hạng tín nhiệm uy tín.

Rất nhiều đơn vị phát hành huy động vốn với lãi suất cao, nhưng không có phương án kinh doanh khả thi rõ ràng, tiềm ẩn những rủi ro về thanh khoản, về giảm giá trị hoặc doanh nghiệp không thể trả nợ đúng hạn. Trước đà tăng trưởng nóng từ năm 2019 đến nay, các cơ quan quản lý đã liên tiếp cảnh báo về những nguy cơ và ban hành hàng loạt văn bản có tính pháp lý thắt chặt quy định phát hành trái phiếu doanh nghiệp (TPDN): Nghị định số 163/2018/NĐ-CP, Thông tư 16/2021/TT-NHNN, Nghị định số 153/2020/NĐ-CP và Dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP đang được Bộ Tài chính lấy ý kiến góp ý rộng rãi công chúng trên website Chính phủ và website Bộ Tài chính từ ngày 09/12/2021.

Việc Bộ Tài chính lấy ý kiến rộng rãi về Dự thảo Thông tư quy định về tổ chức giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ là động thái cần làm để đưa dần thị trường này hoạt động đúng chuẩn mực theo thông lệ.

PGS.TS Đinh Trọng Thịnh

Trao đổi với Banduong, PGS.TS Đinh Trọng Thịnh cho biết, rủi ro lớn nhất của trái phiếu doanh nghiệp ở chỗ phát hành ồ ạt, thậm chí vượt vốn chủ sợ hữu nhiều lần nhằm để tái cấu trúc nợ vay, làm đẹp báo cáo tài chính. Thực tế, trái phiếu doanh nghiệp là một trong những giải pháp hiệu quả để các ngân hàng "dồn tiền" về cho các doanh nghiệp "bạn hàng"; vừa tránh được lệnh siết cho vay vào lĩnh vực rủi ro; không phải trích lập dự phòng. Do đó, trái phiếu doanh nghiệp phát hành ồ ạt tiềm ẩn rủi ro rất lớn, không chỉ cho nhà đầu tư, mà còn cho cả hệ thống tài chính.

Từ đầu năm 2021, nhóm phân tích SSI đã nhiều lần cảnh báo về tình trạng mua bán chéo trái phiếu trong nhóm ngân hàng. Qua dữ liệu nghiên cứu, người mua trái phiếu do ngân hàng phát hành đa phần chính là các ngân hàng và công ty chứng khoán (CTCK). Trái phiếu ngân hàng không hấp dẫn với các nhà đầu tư vì lãi suất phát hành không quá ấn tượng, ngoại trừ các trái phiếu tăng vốn cấp 2 có lãi suất cao hơn hẳn lãi suất tiền gửi.

Chẳng hạn, thống kê 11 tháng năm 2021, các NHTM mua vào hơn 27% tổng lượng TPDN phát hành; các CTCK mua hơn 30% và hơn 20% nhà đầu tư nắm giữ trái phiếu là các công ty bảo hiểm - quỹ đầu tư chứng khoán (đa phần liên quan đến ngân hàng).

Nhiều doanh nghiệp lấy dự án bất động sản "làm mồi nhử" phát hành hàng nghìn tỷ đồng trái phiếu. Ảnh minh hoạ

Như vậy, nhóm trái chủ liên quan đến ngân hàng sẽ khoảng 80% tổng lượng TPDN phát hành trên thị trường.Còn theo dữ liệu của FiinGroup, hơn 80% giá trị TPDN của ngành bất động sản dân cư phát hành thuộc về các doanh nghiệp chưa niêm yết. Đáng chú ý, các doanh nghiệp này có sức khỏe tài chính ở mức yếu và có những dấu hiệu đáng báo động.

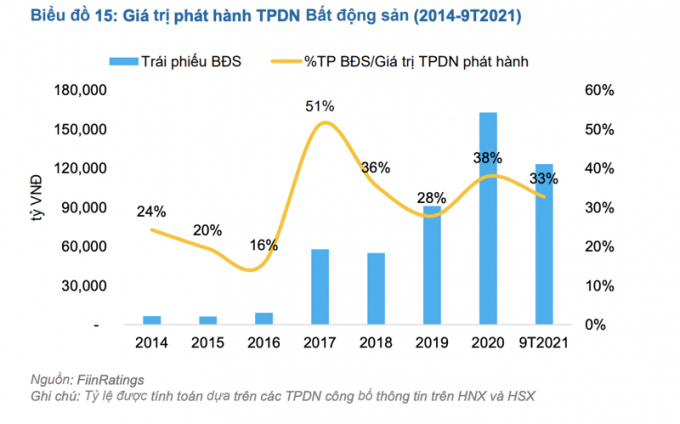

Nhóm bất động sản vẫn có lượng trái phiếu phát hành đứng thứ 2 thị trường sau nhóm ngân hàng trong suốt 2 năm qua. Trước diễn biến phức tạp của thị trường trái phiếu doanh nghiệp, mới đây, Bộ Tài chính đã chỉ đạo Uỷ ban Chứng khoán Nhà nước triển khai 4 đoàn kiểm tra trong tháng 10 tại 10 công ty chứng khoán về tình hình cung cấp dịch vụ trái phiếu doanh nghiệp.

Đồng thời, đơn vị này tiến hành kiểm tra một số doanh nghiệp có khối lượng phát hành trái phiếu lớn, phát hành trái phiếu không có tài sản đảm bảo, tình hình tài chính yếu. Trên cơ sở đó, Bộ Tài Chính ban hành dự thảo Thông tư nhằm kiểm soát chặt chẽ hơn hoạt động phát hành TPDN.

Ngày 10/12, Bộ Tài chính cho biết cơ quan này đang lấy ý kiến về dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP về phát hành TPDN riêng lẻ.

Một số nội dung đáng chú ý của dự thảo Nghị định sửa đổi bao gồm:

- Quy định về xếp hạng tín nhiệm đối với một số loại trái phiếu phát hành

- Quy định về Đại diện người sở hữu trái phiếu để tăng cường việc giám sát mục đích sử dụng vốn trái phiếu, tăng cường giám sát việc thực hiện các cam kết khác của doanh nghiệp phát hành.

- Xác định nhà đầu tư chứng khoán chuyên nghiệp là đối tượng được phép đầu tư và giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ.

- Sửa đổi một số quy định về thời hạn và nội dung công bố thông tin

- Bổ sung các quy định để đẩy nhanh việc thiết lập thị trường giao dịch trái phiếu doanh nghiệp riêng lẻ tại Sở giao dịch chứng khoán

Thị trường trái phiếu hứa hẹn sẽ chuyên nghiệp hơn vào ngày trở lại!

Theo TS. Nguyễn Trí Hiếu, thị trường trái phiếu doanh nghiệp trong thời gian ngắn sẽ kém sôi động. Bởi, doanh nghiệp kinh doanh khó khăn thường mới phát hành trái phiếu, ngân hàng mua lại và doanh nghiệp dùng số tiền bán trái phiếu thu về để trả nợ ngân hàng. Đây là một cách ngân hàng và doanh nghiệp bắt tay nhau dùng trái phiếu doanh nghiệp để đảo nợ. Nếu kiểm soát, đương nhiên hoạt động phát hành sẽ chững lại một thời gian.

Được biết, ngày 9/12, hãng xếp hạng tín dụng Fitch (Mỹ) tuyên bố "vỡ nợ hạn chế" dành cho Evergrande sau khi không thể thanh toán những khoản nợ trái phiếu phát hành bằng đồng USD.

Với tuổi đời 25 năm, Evergrande là một đế chế bất động sản khổng lồ với hàng triệu căn hộ tại khắp các thành phố của Trung Quốc.

Trước khi vỡ bom nợ, Evergrande có hàng trăm dự án bất động sản chưa hoàn thiện nhưng không thể thanh toán khoản lãi trái phiếu vốn hàng trăm tỷ USD đã hết thời gian ân hạn thanh toán.

Hạn chế lượng trái phiếu phát hành ồ ạt đồng nghĩa với việc giảm rủi ro cho nền kinh tế, tuy nhiên một lượng lớn trái phiếu phát hành ra thị trường đã mang sẵn mức độ rủi ro cao thì sao? TS. Nguyễn Minh Phong - chuyên gia kinh tế cho rằng, nếu các TPDN phát hành không được đảm bảo chất lượng thì không khác gì hoạt động cho vay họ, khi gặp rủi ro và bị vỡ thì các chủ hụi sẽ đánh bài chuồn. Vỡ nợ trái phiếu gây ra hệ lụy khủng khiếp bởi không chỉ thiệt hại vốn của các nhà đầu tư mà còn ảnh hưởng đến sự an toàn của thị trường tài chính, uy tín của thị trường chứng khoán và có thể của cả Chính phủ.

Dưới góc nhìn dữ liệu thực tế, đại diện Trung Tâm phân tích và tư vấn đầu tư SSI cho hay, trong ngắn hạn, rủi ro vỡ nợ đến từ các đơn vị phát hành trái phiếu chưa quá cao khi thời điểm đáo hạn sẽ rơi nhiều vào năm 2023 – 2024. Tuy nhiên, dịch bệnh diễn biến phức tạp như hiện tại sẽ đẩy nhanh nguy cơ vỡ nợ từ các doanh nghiệp này, khi họ không thể kiểm soát được dòng tiền khiến dòng tiền bị mất cân đối.

Vì đó, nói như PGS.TS Đinh Trọng Thịnh, việc Bộ Tài chính mạnh tay siết hoạt động phát hành trái phiếu doanh nghiệp sẽ giảm tối đa rủi ro cho lượng trái phiếu đã được bung ra thị trường và là bước đệm để thị trường trái phiếu đi vào giai đoạn mới, chuyên nghiệp hơn.

“Việc Bộ Tài chính lấy ý kiến rộng rãi về Dự thảo Thông tư quy định về tổ chức giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ là động thái cần làm để đưa dần thị trường này hoạt động đúng chuẩn mực theo thông lệ. Việt Nam mong muốn nâng hạng từ thị trường cận biên lên thị trường mới nổi, muốn xây dựng được trung tâm tài chính quốc tế thì phải nâng cấp, hoàn thiện các chuẩn mực chung, đạt chuẩn các doanh nghiệp cũng như hàng hóa trên thị trường chứng khoán. Từ đó, đáp ứng được những chuẩn mực về công khai, minh bạch, độ an toàn cũng như yếu tố khác để xây dựng và phát triển thị trường tài chính ổn định, bền vững và hội nhập với thị trường tài chính tiền tệ trên thế giới”, PGS.TS Đinh Trọng Thịnh nhận định.