Nới thêm "room" tín dụng

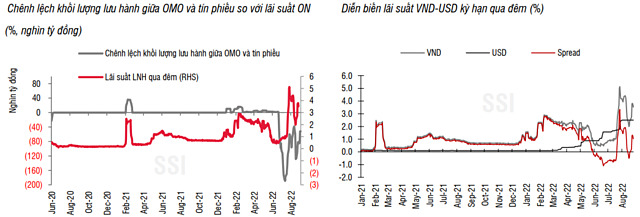

Nhờ lượng tín phiếu đáo hạn tương đối lớn, trong tuần trước, NHNN đã bơm ròng khoảng 40.000 tỷ đồng thông qua hoạt động thị trường mở.

Theo báo cáo thị trường tiền tệ tuần 22-26/8, Trung tâm Phân tích Chứng khoán SSI - SSI Research cho biết trong tuần qua, Ngân hàng Nhà nước (NHNN) điều hành chính sách tiền tệ một cách linh hoạt với sự điều tiết của hoạt động thị trường mở nhằm giảm áp lực tới tỷ giá.

Trong đó, NHNN tiếp tục phát hành tín phiếu với tổng khối lượng là 33.000 tỷ đồng, ở các kỳ hạn 7, 14 và 28 ngày. Lãi suất phát hành cũng được nâng lên 4% cho kỳ hạn 14 ngày (từ mức 3% trong tuần trước) và giữ nguyên 2,6% cho kỳ hạn 7 ngày, và 3,45% cho kỳ hạn 28 ngày.

Bên cạnh phát hành tín phiếu, NHNN đã bán giao ngay một khối lượng lớn USD trong dự trữ ngoại hối khi áp lực về tỷ giá tăng dần trong bối cảnh đồng USD có xu hướng mạnh lên trước thềm Hội nghị chuyên đề kinh tế Jackson Hole.

Bên cạnh đó, hoạt động mua kỳ hạn vẫn được đều đặn sử dụng với khối lượng tăng lên trung bình khoảng 1.000 tỷ/ngày (từ mức 500 tỷ/ngày trong tuần trước). Lãi suất OMO tăng lên khoảng 4% cho cả 2 kỳ hạn 7 và 14 ngày.

Nhờ lượng tín phiếu đáo hạn tương đối lớn, trong tuần trước, NHNN đã bơm ròng khoảng 40.000 tỷ đồng thông qua hoạt động thị trường mở. Lãi suất VND liên ngân hàng kỳ hạn qua đêm được đẩy lên mức 3,5%, tăng 100 điểm cơ bản so với tuần trước, tạo một khoảng cách khá an toàn với lãi suất USD. Trong tuần này, với việc chỉ có 3 ngày làm việc và nhu cầu về tiền mặt trước kỳ nghỉ lễ dài sẽ tăng đột biến nên nhóm chuyên gia cho rằng mặt bằng lãi suất liên ngân hàng sẽ tiếp tục duy trì ở mức như hiện tại.

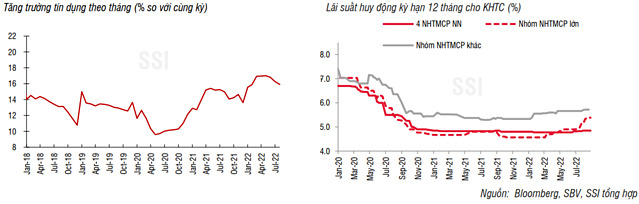

Đơn vị phân tích cho biết NHNN thông báo về việc bổ sung hạn mức tăng trưởng tín dụng cho các ngân hàng sẽ được công bố. Hạn mức tăng trưởng tín dụng điều chỉnh trong khoảng còn lại của mục tiêu 14% để thuận tiện cho việc triển khai thực hiện gói hỗ trợ lãi suất 2%, cũng như đáp ứng nhu cầu vốn để thực hiện kế hoạch phát triển kinh tế - xã hội và phục hồi sản xuất, kinh doanh. Như vậy, điều này tương đương với việc sẽ có khoảng 457.000 tỷ đồng sẽ được phân bổ về cho các ngân hàng, với mức dự báo hạn mức bổ sung sẽ vào khoảng 3-5%, tùy vào tình hình sức khỏe của từng ngân hàng.