Doanh nghiệp chuẩn bị "còng lưng" trả nợ trái phiếu

Các doanh nghiệp bất động sản có giá trị đáo hạn cao nhất trong quý III/2022 là CT TNHH Kinh doanh BĐS Mediterranena Revival Villas (7.200 tỷ đồng), CTCP Bông Sen (4.800 tỷ đồng), CTCP Osaka Garden (3.400 tỷ đồng).

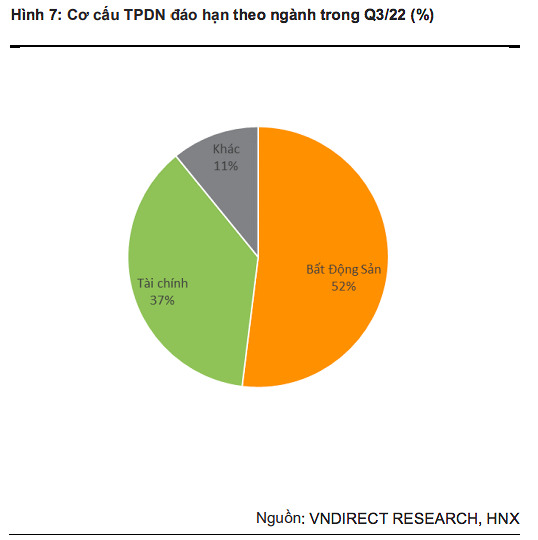

Theo báo cáo trái phiếu quý II/2022 mà Chứng khoán VNDirect vừa phát hành, tổng giá trị trái phiếu doanh nghiệp (TPDN) riêng lẻ đáo hạn trong quý III/2022 đạt mức 64.696 tỷ đồng, tập trung vào nhóm bất động sản với tỷ trọng tới 52%.

Nguyên nhân là do trong giai đoạn gần đây, nhiều doanh nghiệp bất động sản đã phát hành một lượng lớn TPDN với kì hạn ngắn (1-2 năm). Kết thúc thời hạn, hơn 33.624 tỷ đồng TPDN bất động sản sẽ phải đáo hạn vào quý này, giá trị này tăng 166,9% so với quý II/2022 và tăng tới 252,3% so với cùng kỳ năm trước.

Các doanh nghiệp bất động sản có giá trị đáo hạn cao nhất trong quý III/2022 là CT TNHH Kinh doanh BĐS Mediterranena Revival Villas (7.200 tỷ đồng), CTCP Bông Sen (4.800 tỷ đồng), CTCP Osaka Garden (3.400 tỷ đồng).

Với nhóm ngành tài chính - ngân hàng, tổng giá trị đáo hạn trong quý III của nhóm này là 24.036 tỷ đồng, chiếm tỷ trọng 37,2%, tăng 17,6% so với quý trước và tăng 216,5% so với cùng kỳ năm trước. Các tổ chức tài chính có giá trị đáo hạn cao nhất trong quý III gồm: Ngân hàng TMCP Kỹ Thương Việt Nam (5.000 tỷ đồng), Ngân hàng TMCP Liên Việt (2.700 tỷ đồng) và Ngân hàng TMCP Sài Gòn Thương Tín (2.000 tỷ đồng).

Các ngành khác chiếm 10,9% tổng giá trị TPDN riêng lẻ đáo hạn trong quý III, đạt 7.036 tỷ đồng, tăng 198,2% so với quý II và tăng 319,3% so với cùng kỳ năm trước. Các công ty có giá trị TPDN đáo hạn cao gồm: CTCP Tập đoàn Sovico (1.250 tỷ đồng), CTCP Hàng không Vietjet (600 tỷ đồng) và CTCP Đầu tư Xây dựng Trung Nam (600 tỷ đồng).

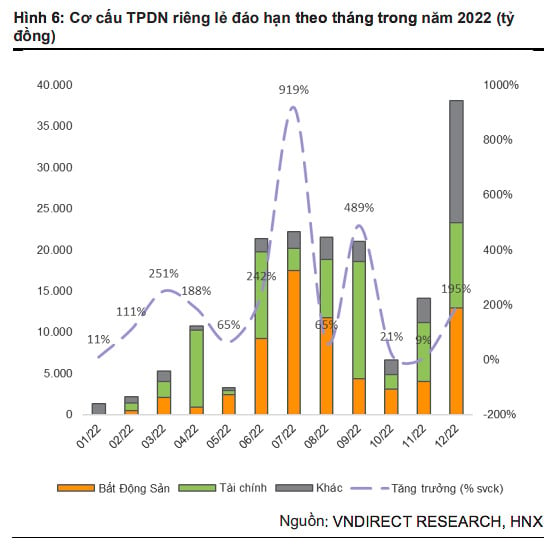

Việc một lượng lớn TPDN đáo hạn trong giai đoạn 2022-2023 đã được các chuyên gia dự báo từ trước và tăng lên đỉnh điểm vào năm tiếp theo.

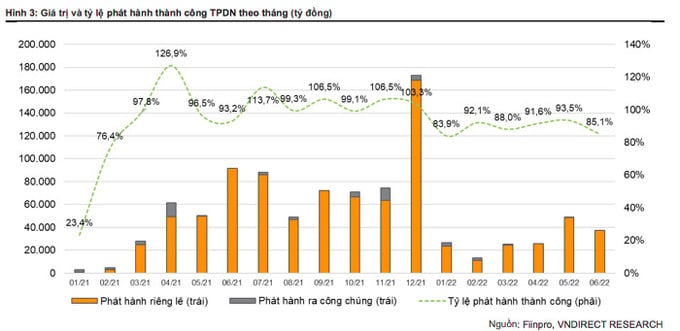

Sau vụ việc của Tân Hoàng Minh và việc Bộ Tài chính ra Chỉ thị yêu cầu quản lý chặt chẽ việc phát hành TPDN, giá trị phát hành trong tháng 4 đã sụt giảm mạnh về 0. Bước sang tháng 5 và tháng 6/2022, các doanh nghiệp rục rịch phát hành trở lại quy mô phát hành đạt 111.814 tỷ đồng, trong đó có 12.248 tỷ đồng TPDN bất động sản. Tổng khối lượng phát hành lũy kế 6 tháng đầu năm 2022 vẫn đạt 257.857 tỷ đồng (tăng 21% so với cùng kỳ năm 2021).

Trước diễn biến trên, Bộ Tài chính lại vừa ra công văn tăng cường quản lý, giám sát việc phát hành, huy động TPDN riêng lẻ; đẩy mạnh thanh tra, kiểm tra các hoạt động trên thị trường TPDN. Điều này làm dấy lên mối lo ngại về việc Chính phủ siết chặt quản lý, kiểm tra, thanh tra các doanh nghiệp phát hành TPDN sẽ khiến cho nhà đầu tư chịu nhiều ảnh hưởng.

Liệu rằng câu chuyện vỡ nợ trái phiếu như Evergrande có lặp lại đối với thị trường bất động sản Việt Nam?

Tuy không thể khẳng định sẽ không có hiệu ứng dây chuyền, nhưng chúng tôi cho rằng rủi ro này sẽ có khả năng được kiểm soát được, nếu như các doanh nghiệp có vấn hiện nay đề được xử lý khu trú và quyền lợi của nhà đầu tư trong các lô trái phiếu liên quan đến các doanh nghiệp trên được bảo vệ thông qua thu hồi gốc và lãi với lộ trình minh bạch và rõ ràng hơn.

Và các chính sách thay đổi trong thời gian tới có mức độ ảnh hưởng ở mức độ vừa phải, có sự phân loại theo các tiêu chí kỹ thuật ví dụ tùy mức độ đòn bẩy tài chính hiện có của tổ chức phát hành thay vì siết điều kiện phát hành toàn cục.

Ông Nguyễn Tùng Anh – Chuyên gia cấp cao, Phân tích Rủi ro Tín dụng, Khối Dịch vụ Xếp hạng Tín nhiệm, FiinRatings, FiinGroup

Theo TS. Cấn Văn Lực, Kinh tế trưởng BIDV, thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ Quốc gia, giai đoạn 2022 - 2023 sẽ là điểm rơi đáo hạn rất nhiều các khoản nợ trái phiếu doanh nghiệp.

Các doanh nghiệp phát hành trái phiếu trong vòng 2-3 năm vừa qua rất nhiều và điểm rơi chính đáo hạn chính là năm tới. Hiện nay, nhiều doanh nghiệp không xoay xở được tiền đã buộc phải bán cả tài sản, thậm chí là vay tín dụng đen để trả nợ, tạo vòng luẩn quẩn nợ nần.

TS. Võ Trí Thành, nguyên Phó Viện trưởng Viện Nghiên cứu quản lý kinh tế (CIEM) cũng chỉ ra rằng, thời gian gần đây hoạt động M&A tăng mạnh là bằng chứng rõ nét cho thấy nhiều doanh nghiệp buộc phải dùng cách bán tài sản để xử lý vấn đề về vốn.

Theo chuyên gia, Chính phủ cần có cách xử lý là làm sao để doanh nghiệp vẫn có dòng tiền, tránh “phanh gấp” và vẫn tăng được tính kỷ luật của thị trường. “Sai là phải xử nhưng tránh hình sự hoá các quan hệ kinh tế, tránh ảnh hưởng tới các nhà đầu tư cá nhân để ổn định thị trường”, TS. Thành nhấn mạnh.

Khuyến nghị cơ quan quản lý trong vận hành thị trường TPDN, TS. Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tiền tệ quốc gia cũng nhấn mạnh nhất định không để vỡ nợ trái phiếu. Điều này rất nguy hiểm vì có thể dẫn tới sự đổ vỡ của cả thị trường bất động sản, chứng khoán và ngân hàng.

Trong 6 tháng đầu năm, FDI vào bất động sản mặc dù ở vị trí thứ 2 chỉ sau ngành chế biến chế tạo nhưng đã tăng rất mạnh. Khi TPDN đáo hạn, doanh nghiệp nội chưa thu xếp được nguồn tiền trả nợ là cơ hội tốt để các doanh nghiệp nước ngoài thâm nhập vào theo hình thức M&A.

Tính đến thời điểm hiện tại, tổng giá trị TPDN đã bằng với quy mô trái phiếu Chính phủ (khoảng 1,5 triệu tỷ đồng), tương đương 17% GDP. Trong đó, gần 1/3 là của ngân hàng phát hành tăng vốn, 1/3 là của trái phiếu doanh nghiệp, trong đó phần lớn là doanh nghiệp bất động sản. Giai đoạn năm nay và năm tới sẽ có vài trăm nghìn tỷ đồng TPDN tới thời gian đáo hạn.

Hiện mới có 2 doanh nghiệp ở Việt Nam đủ điều kiện thực hiện cung cấp dịch vụ định mức tín nhiệm là FiinRatings và Công ty CP Xếp hạng Sài Gòn Phát Thịnh. Và sự phát triển của hệ thống đánh giá tín nhiệm sẽ giúp các thành viên thị trường đánh giá rủi ro khi lựa chọn mua các loại trái phiếu doanh nghiệp.

Chia sẻ tâm lý lo ngại và cả thiệt hại của nhiều nhà đầu tư khi lãnh đạo một số doanh nghiệp và các đối tượng bị bắt liên quan đến phát hành trái phiếu doanh nghiệp, chuyên gia Nguyễn Trí Hiếu cho rằng những động thái chấn chỉnh thị trường của Chính phủ là hết sức cần thiết để lành mạnh hoá thị trường trong dài hạn, hướng tới các thông lệ chung của các nước phát triển. Với các yếu tố nền tảng tốt, về lâu dài thị trường chứng khoán cũng như trái phiếu doanh nghiệp vẫn là kênh huy động vốn quan trọng của các doanh nghiệp Việt Nam.