Động thái lạ của lãnh đạo Viconship, bất lợi cho cổ đông

Viconship tái cơ cấu mạnh mẽ dàn nhân sự thượng tầng, đẩy mạnh M&A và chuyển đổi số. Tuy nhiên, về phía cổ đông lại không có lợi khi giá cổ phiếu giảm, lãnh đạo chốt lời sớm, cổ tức không chia mà giữ lại công ty đầu tư, đòn bảy tài chính cao,...

Viconship liên tục chiến thuật tài chính lạ để có vốn M&A

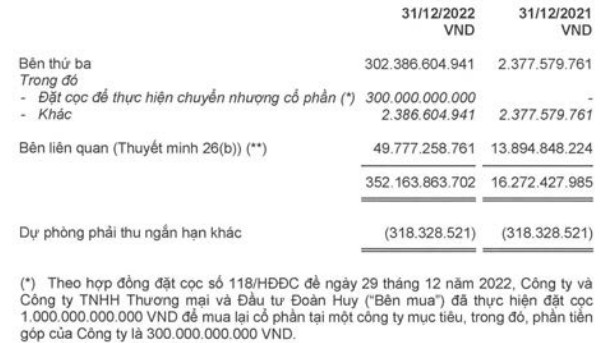

Báo cáo tài chính hợp nhất năm 2022 đã kiểm toán được Công ty cổ phần Container Việt Nam (Viconship, mã: VSC) công bố có một nội dung đáng chú ý, đó là khoản đặt cọc hơn 1.000 tỷ đồng để M&A một công ty mục tiêu. Mặc dù tại Đại hội đồng cổ đông năm 2023 vừa diễn ra vào ngày 10/3, Viconship không công bố chi tiết.

Nhưng phía Chứng khoán BSC đã tiết lộ trong một báo cáo về ngành càng biển rằng, Gemadept đã nhận được khoản đặt cọc hơn 1.000 tỷ đồng của Viconship, để mua lại cổ phần tại cảng Nam Hải Đình Vũ, cảng container lớn nhất của Gemadept. Theo đó, mục tiêu của Viconship có thể ngầm hiểu là Cảng Nam Hải Đình Vũ.

Nam Hải Đình Vũ là cảng container có tổng mức đầu tư hơn 1.000 tỷ đồng, được hoàn thành và đưa vào khai thác từ năm 2014. Hiện, Nam Hải Đình Vũ chiếm 10% thị phần của khu vực cụm cảng Hải Phòng. Công suất thiết kế của cảng giai đoạn 1 là 500.000 TEUs/năm. Do đó, nếu thương vụ thành công, Vicoship sẽ trở thành doanh nghiệp cảng lớn nhất tại khu vực Hải Phòng trong năm 2023, với tổng công suất 2,6 triệu TEUS, tăng 36% so với cùng kỳ, và chiếm 30% thị phần khu vực này, trong khi, Gemadept chỉ còn 14%. Quan trọng hơn, việc kiểm soát cảng này sẽ giúp VSC “liền thổ” được với cảng VIP, một trong 2 cảng chính mà VSC đang khai thác tại đây.

Mục tiêu của Viconship là nhằm hoàn thiện chuỗi cung ứng, tạo động lực phát triển cho Viconship các năm tiếp theo. Viconship có tham vọng sở hữu đội tàu nằm trong top đầu Đông Nam Á và châu Á”.

Giám đốc tài chính của Viconship

Huy động vốn để M&A là mục tiêu mà gần đây Viconship liên tục đẩy mạnh. Năm nay, cuộc họp cũng đến sớm hơn thường lệ. Viconship đã trình kế hoạch tăng vốn điều lệ gấp đôi lên hơn 2.250 tỷ đồng. Công ty sẽ dùng 1.200 tỷ đồng để đầu tư chi phối một doanh nghiệp trong lĩnh vực cảng biển có trụ sở tại TP. Hải Phòng thông qua hoạt động chuyển nhượng cổ phần; số tiền còn lại dùng để bổ sung vốn lưu động.

Ngoài ra, Viconship sẽ tự chủ động hoặc huy động 1.050 tỷ đồng từ các tổ chức tín dụng, các doanh nghiệp, cá nhân khác để “mua đứt” doanh nghiệp mục tiêu trên. Đến thời điểm này, Viconship là một trong những nhà khai thác cảng biển hàng đầu Việt Nam vận hành chuỗi cung ứng-logistics chuyên nghiệp.

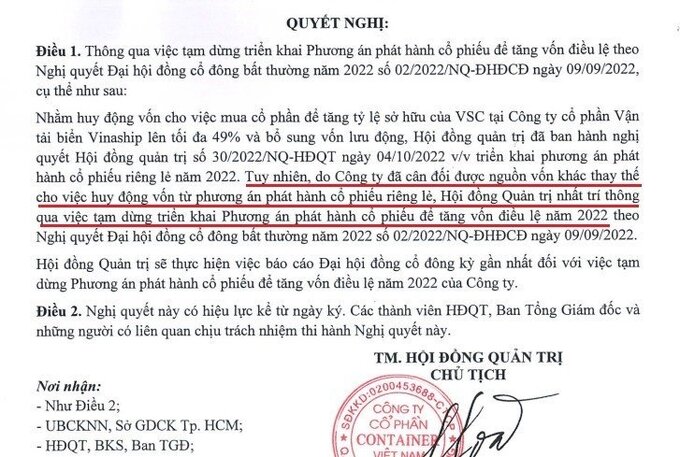

Trước đó, Viconship cũng muốn chi 600 tỷ đồng mua cổ phần của Vinaship. Cụ thể, tại ĐHĐCĐ bất thường năm 2022 được tổ chức vào tháng 9 năm ngoái, Viconship đã thông qua phương án chào bán riêng lẻ 40 triệu cổ phiếu cho cổ đông chiến lược, chiếm tỷ lệ 33%. Dự kiến phát hành trong quý IV/2022 - quý I/2023, sau khi được UBCKNN chấp thuận.

Nếu phát hành thành công, vốn điều lệ của Viconship sẽ tăng từ hơn 1.212 tỷ đồng lên hơn 1.612 tỷ đồng. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong vòng 3 năm. Hai nhà đầu tham gia mua cổ phiếu là Công ty Cổ phần Đầu tư và Dịch vụ Cảng biển TTD và Công ty Cổ phần Đầu tư và Dịch vụ Xuất nhập khẩu Thái Bảo với cùng số lượng 20 triệu đơn vị, tương đương 12,4%. Giá phát hành là 20.000 đồng/cổ phiếu, thấp hơn khoảng 44% so với thị giá của cổ phiếu VSC trên thị trường chứng khoán.

Một điểm đáng chú ý về hai công ty chiến lược, tính đến thời điểm Vicoship có kế hoạch phát hành cổ phiếu riêng lẻ thì cả hai doanh nghiệp trên mới được thành lập một tháng và cùng có trụ sở tại Hải Phòng, quy mô vốn điều lệ đều lớn. Đầu tư và Dịch vụ Cảng biển TTD được thành lập ngày 3/8/2022, vốn điều lệ 450 tỷ đồng, do ba cá nhân Bùi Thị Phương Ngân và Trịnh Thanh Nhàn mỗi người góp 30% cùng ông Nguyễn Văn Bằng, Tổng giám đốc góp 40%. CTCP Đầu tư và Dịch vụ Xuất nhập khẩu Thái Bảo được thành lập ngày 29/7 với vốn điều lệ 550 tỷ, trong đó ông Phạm Sĩ Hưng, Giám đốc, nắm 40% vốn, hai cá nhân Trần Tuấn Linh và Tạ Thị Nết mỗi người sở hữu 30%.

Đánh giá về phương án phát hành cổ phiếu riêng lẻ năm 2022 của Viconship, Công ty Chứng khoán TP.HCM (HSC) cho rằng, với quy mô các khoản đầu tư mới được đề xuất, phương án phát hành riêng lẻ mức độ pha loãng 33% và giá phát hành chiết khấu sâu như đề cập trên là không cần thiết và không hợp lý.

Bên cạnh đó, với những thay đổi gần đây trong cơ cấu HĐQT, các khoản đầu tư mới và tỷ lệ chi phí/lợi ích thu được của các khoản đầu tư này, HSC cho rằng rủi ro quản trị tại Viconship đang tăng lên đáng kể.

Với mức giá dự kiến, Viconship huy động được 800 tỷ đồng. Doanh nghiệp sẽ dùng 600 tỷ đồng để mua cổ phần tại Công ty Cổ phần Vận tải Biển Vinaship (VNA), đưa tỷ lệ sở hữu lên 49%; dùng 100 tỷ đồng để tăng vốn cho Công ty TNHH MTV Trung tâm Logistics Xanh và dùng 100 tỷ đồng còn lại để bổ sung vào vốn lưu động cho hoạt động sản xuất kinh doanh.

Cụ thể, Viconship sẽ thanh toán tiền nhiên liệu cho các đối tác là Công ty Cổ phần Xăng dầu Dầu khí PVOIL Hải Phòng 45 tỷ đồng, Công ty Cổ phần Thành Đức Holding 45 tỷ đồng và Công ty TNHH Vận tải Biển và Thương mại Vượng Đạt 10 tỷ đồng.

Cơ cấu cổ đông Viconship thời điểm đó cũng có biến động khá lớn. Hàng loạt cổ đông lớn trong nhóm liên quan như bà Đoàn Thị Tơ, bà Tạ Kim Chi (con dâu bà Tơ), Đức Thành Holdings, T&D Group, ông Đoàn Quang Huy đã bán tổng cộng 32,62 triệu cổ phiếu, chiếm hơn 27% lượng cổ phiếu đang lưu hành. Tất cả giao dịch trên đều được thực hiện trong nửa cuối tháng 8 khi cổ phiếu VSC ở vùng 36.000 – 37.000 đồng/cổ phiếu, trước ngày giao dịch không hưởng quyền tham dự ĐHĐCĐ bất thường ngày 9/9 tới đây.

Đồng thời, cổ phiếu VSC cũng có giao dịch thỏa thuận khoảng 34 triệu cổ phiếu trong thời gian từ 19/8 đến 24/8, giá bình quân 37.000 đồng/cổ phiếu. Nhiều khả năng đây là giao dịch thỏa thuận của nhóm cổ đông trên.

Ngoài ra, Công ty cổ phần Cánh Đồng Xanh, do ông Trần Quang Tiến – Thành viên HĐQT Viconship (đã có đơn từ nhiệm) làm Chủ tịch HĐQT đăng ký bán toàn bộ 1,1 triệu cổ phiếu VCS, tương đương 0,91% vốn. Thời gian giao dịch từ ngày 12/9 đến 11/10, phương thức giao dịch thỏa thuận hoặc khớp lệnh.

Tuy nhiên, đến ngày 1/11/2022, Viconship bất ngờ tạm dừng huy động 800 tỷ đồng qua phát hành riêng lẻ. Được biết, ngoài phương án này, một nội dung nóng tại cuộc họp Đại hội đồng cổ đông bất thường cũng được tiết lộ: Công ty huy động tiền từ các tổ chức, cá nhân thông qua các hợp đồng vay và/ hoặc phát hành trái phiếu riêng lẻ và/ hoặc ra công chúng để thực hiện chương trình đầu tư. Viconship sẽ niêm yết các trái phiếu cần phải niêm yết do phát hành trong khoảng thời gian trong năm 2022 và cho đến trước ngày tổ chức Đại hội đồng cổ đông năm 2023.

Đánh giá về phương án tăng vốn của Viconship năm 2022, Công ty Chứng khoán TP.HCM (HSC) cho rằng, với quy mô các khoản đầu tư mới được đề xuất, phương án phát hành riêng lẻ mức độ pha loãng 33% và giá phát hành chiết khấu sâu như đề cập trên là không cần thiết và không hợp lý. Cùng với sự thay đổi ở đội ngũ lãnh đạo, Viconship đã giảm chi trả cổ tức tiền mặt và đẩy mạnh đầu tư trong 2 năm qua. Cổ tức tiền mặt năm 2021 đã giảm xuống chỉ còn 500đồng/cổ phiếu, so với mức 2.000-2.500 đồng/cổ phiếu/năm trong giai đoạn 2016-2020.

Cũng từ năm 2021 đến cuối 2022, Viconship đã đầu tư tổng cộng 893 tỷ đồng để mua 36% cổ phần tại một cảng container mới tại Hải Phòng là Vinalines Đình Vũ; 100% cổ phần một cảng cạn. Theo HSC, những khoản đầu tư này nhiều khả năng sẽ đóng góp lỗ vào kết quả kinh doanh của Viconship trong thời gian tới vì công suất hoạt động thấp. Trong 6 tháng đầu năm 2022, công ty đã ghi nhận lỗ 9 tỷ đồng từ khoản đầu tư vào VDV.

Ngoài ra, Viconship đã mua cổ phần VDV từ một cổ đông lớn là CTCP Thành Đức Hải Phòng (TDHP). TDHP là cổ đông lớn của Viconship từ năm 2021. Viconship mua 36% cổ phần VDV với giá 392 tỷ đồng, tương đương P/B 4,9 lần. Trong cùng thời gian, Transimex (TMS) đã mua 25% cổ phần tại MIPEC, một cảng container tại Hải Phòng với vị trí tương tự như VDV với P/B là 2,6 lần. Như vậy, dựa trên định giá P/B, VSC đã mua cổ phần VDV cao hơn 70% so với một cảng trong cùng khu vực.

Do đó, với những thay đổi gần đây trong cơ cấu HĐQT, các khoản đầu tư mới và tỷ lệ chi phí/lợi ích thu được của các khoản đầu tư này, HSC cho rằng rủi ro quản trị tại Viconship đang tăng lên đáng kể.

Dòng tiền âm, lợi nhuận đi xuống,...còn nhiều trăn trở phía sau

Năm 2023 có lẽ là năm đầy xáo trộn của Vicoship cả về nhân sự thượng tầng cũng như các chỉ tiêu tài chính. Tháng 3 năm trước, công ty miễn nhiệm 3 thành viên HĐQT gồm ông Trần Tiến Dũng, ông Nguyễn Văn Tiến và ông Nguyễn Hoàng Anh. Cũng tại Đại hội đồng cổ đông vừa diễn ra (ngày 10/3), Viconship trình cổ đông thông qua việc miễn nhiệm chức vụ thành viên HĐQT nhiệm kỳ 2020 - 2025 đối với ông Nguyễn Việt Hoà và ông Nguyễn Việt Trung. Đồng thời, HĐQT cũng trình cổ đông thông qua việc miễn nhiệm chức vụ thành viên Ban Kiểm soát nhiệm kỳ 2020 - 2025 đối với bà Nguyễn Thị Kim Nhã và bà Nguyễn Thị Minh Lan. Cả 4 nhân sự trên đều có nhiều năm công tác tại Viconship.

Cuộc họp đại hội đồng cổ đông của Viconship năm nay được xem là “có tính chất lịch sử khi Chủ tịch giã từ sân chơi”, theo góc nhìn của một cổ đông phát biểu tại đại hội

Công ty bầu bổ sung 2 thành viên ban kiểm soát mới là các ứng viên do hai nhóm cổ đông cá nhân sở hữu hơn 10% vốn điều lệ đề cử. Đối với HĐQT, công ty không bầu mới, mà giảm số lượng thành viên xuống 5 người, bao gồm ông Bùi Minh Hưng, ông Cáp Trọng Cường, ông Nguyễn Đức Dũng, ông Tạ Công Thông, ông Văn Trần Hoàn.

Theo ông Nguyễn Việt Hoà, HĐQT quyết định sẽ mời Mc Kinsey làm tư vấn tái cấu trúc, mời FPT làm chuyển đổi số. Cột mốc “hôm nay” liên tục được vị chủ tịch hơn 20 năm của Viconship nhắc đến. Ông Hoà cũng cho biết, Viconship bước sang trang mới với tài sản gấp đôi từ mức tổng tài sản 3.000 tỷ đồng hiện tại có thể tăng lên 7.000 tỷ đồng sau quý II. Và đây là tiền đề, theo ông “chỉ sức trẻ mới có thể vượt khó”.

Trước diễn biến đó, một số cổ đông bày tỏ trăn trở về việc tiếp tục nắm giữ hay giảm tỷ trọng cổ phiếu VSC khi ông Nguyễn Việt Hoà rời khỏi chiếc ghế Chủ tịch. Về kết quả kinh doanh, chỉ tiêu tài chính năm 2023 của Viconship sẽ bị ảnh hưởng bởi kế hoạch đầu tư nhận chuyển nhượng đạt tỷ lệ chi phối một doanh nghiệp trong lĩnh vực cảng biển vì phải đồng thời vay ngân hàng, chịu lãi vay.

Nền kinh tế lớn nhất thế giới gồm Trung Quốc, EU và Mỹ sẽ tăng trưởng chậm lại đáng kể vào năm 2023, qua đó phản ánh nguy cơ rủi ro trở thành hiện thực như điều kiện tài chính thắt chặt, lãi suất tăng mạnh để chống lạm phát, giảm tăng trưởng tại Trung Quốc cũng như khủng hoảng thị trường bất động sản. Cuộc xung đột Nga-Ukraine được dự báo cũng có thể tác động lan tỏa đến nguồn cung khí đốt.

Bên cạnh đó, VSC cũng đối mặt một số rủi ro ngay trong chính mảng hoạt động của mình. Việc cạnh tranh trong các mảng dịch vụ chính của công ty vẫn hiện hữu, điển hình như mảng khai thác cảng biển tại Hải Phòng trong năm 2023 khi TC-HICT hoàn thành nạo vét đón tàu cỡ lớn chia sẻ nguồn hàng với các cảng feeder truyền thống. Chi phí một số khoản mục dự báo tiếp tục tăng, đặc biệt là giá nhiên liệu. Ngoài ra, dù khách hàng đã trở lại so với trước dịch, kinh tế thế giới giảm phát, đặc biệt các thị trường lớn như Mỹ, Trung Quốc, EU dẫn tới dư thừa tàu vận chuyển và container rỗng. Các hãng tàu phải tạm dừng hoặc tái cơ cấu tuyến dịch vụ tại Hải Phòng.

Đồng thời, Viconship sẽ bị ảnh hưởng bởi lãi vay ngân hàng để thực hiện chương trình đầu tư nhận chuyển nhượng đạt tỷ lệ chi phối một doanh nghiệp trong lĩnh vực cảng biển và lỗ khoản đầu tư vào công ty con, công ty liên kết. Dự kiến chi phí lên khoảng 240 tỷ đồng, trong đó, 200 tỷ đồng là lãi vay.

Thời điểm này chưa có báo cáo tài chính quý I/2023 nhưng theo báo cáo quý IV/2022 đã được công bố, lợi nhuận sau thuế của Viconship giảm 31% còn 73,2 tỷ đồng. Nguyên nhân là do ghi nhận khoản lỗ từ dự án đầu tư vào công ty liên kết khoảng 10,5 tỷ đồng; biên lợi nhuận giảm so với cùng kỳ khi chi phí bán hàng và chi phí quản lý doanh nghiệp đều tăng. Kết quả cả năm, Viconship đạt 393 tỷ đồng lợi nhuận sau thuế, giảm 5% so với năm trước.

Năm 2022, Viconship đạt sản lượng bốc xếp cảng biển 1.002.327 TEU, tăng 0,23% so với kế hoạch; bốc xếp kho 1.240.447 m3, tăng gần 3,4%; bốc xếp tại các depot 763.897 TEU, bằng 72,75% so với kế hoạch; vận chuyển ô tô 1.113.166 TEU, bằng 85,63% kế hoạch; đại lý container 42.461 TEU, bằng 68,49% kế hoạch; logs 8.859 TEU tăng 28,39%.

Tổng tài sản tính đến ngày 31/12 đạt 4.366 tỷ đồng, tăng 33%. Trong đó, tài sản dài hạn đạt hơn 3.061 tỷ đồng, tăng 68%. Trong quý IV, Công ty vay ngắn hạn hơn 208 tỷ đồng và vay dài hạn 700 tỷ đồng. Đây được cho là khoản tiền huy động để đặt cọc hơn 1.000 tỷ đồng cho hợp đồng M&A. Theo bản thuyết minh báo cáo tài chính năm 2022 đã được Pwc kiểm toán, thương vụ sẽ được hai bên đàm phán các điều khoản cuối cùng để ký kết hợp đồng ngay trong quý I/2023.

Năm 2022, dòng tiền thuần của Viconship âm hơn 653 tỷ đồng, trong khi cùng kỳ dương 520 tỷ đồng. Riêng dòng tiền thuần từ hoạt động đầu tư âm 1.874 tỷ đồng, tăng tới 234%.

Năm nay, Viconship đặt chỉ tiêu doanh thu năm 2023, tăng 12% so với thực hiện năm trước, tương đương đạt 2.250 tỷ đồng. Cụ thể mục tiêu sản lượng bốc xếp cảng biển dự kiến đạt 1.150.000 TEU, bốc xếp kho 1.200.000 m3, bốc xếp các lại depot 800.000 TEU, vận chuyển ô tô 1.300.000 TEU, đại lý container 5.500 TEU và logs 18.500 TEU. Tuy nhiên, lợi nhuận trước thuế mà Viconship đặt mục tiêu cho năm 2023 chỉ ở mức 260 tỷ đồng, giảm hơn 45% so với kết quả năm 2021.

Trên thị trường chứng khoán, cổ phiếu VSC phản ứng không mấy tích cực khi giảm từ vùng 50.000 đồng xuống 35.000 đồng/cổ phiếu trong đầu tháng 6 đến đầu tháng 7/2022 và duy trì 35.900 đồng/cổ phiếu kết phiên ngày 14/9. Hiện, ngày 20/3, VSC giao dịch ở mức 29.400 đồng.